【A+評価】アサヒGHD(2502)は今が買い!システム障害暴落は「天与の買い場」か?PBR1倍割れ&連続増配の最強株

「スーパードライ」でおなじみのアサヒグループホールディングス(2502)。誰もが知る優良企業ですが、直近では大規模なシステム障害の報道やそれに伴う決算発表の延期懸念などがあり、株価は調整局面を迎えています。ホルダーの方々は不安に感じているかもしれません。

しかし、冷静にファンダメンタルズ(企業の基礎体力)を見てみると、景色は全く違って見えます。

実は現在のアサヒGHDは、「PBR1倍割れ」という歴史的な割安水準にありながら、**「9期連続増配(実質)」**を継続中。さらに、海外M&A後の財務改善も見事に進んでおり、自己資本比率は約50%と鉄壁の守りを誇っています。

今回の記事では、一時的な悪材料(システム障害)で株価が下がっている今こそが、実は「千載一遇の投資チャンス(A+評価)」である理由を、最新のデータと財務指標から徹底解説します。新NISAの成長投資枠や配当狙いのポートフォリオに、なぜ今アサヒが必要なのか。その真価に迫ります。

アサヒグループホールディングス (2502)

「鉄壁の財務」と「グローバル・プレミアム戦略」で成長する高還元銘柄

【会社概要】どんな会社?

「スーパードライ」を筆頭に、「ペローニ(伊)」「ピルスナー・ウルケル(チェコ)」など世界的なプレミアムビールブランドを有するグローバル飲料メーカー。 国内市場の成熟化を海外M&Aで補い、現在は日本・欧州・オセアニアの3極体制で収益を上げている。 巨額買収後の財務改善も完了し、現在は株主還元(増配・自社株買い)の強化フェーズに入っている。

- ✔事業構成:酒類・飲料事業を中心に、日本(約46%)、欧州(約27%)、オセアニア(約24%)で展開。

- ✔財務基盤:自己資本比率 49.4%、ネットD/Eレシオ 0.50倍。M&Aの負債を急速に圧縮し、盤石な財務を確立。

- ✔還元姿勢:9期連続増配(実質)。DOE(株主資本配当率)指標を導入し、減配リスクを極限まで低減。

- ✔注目点:システム障害(2025年9月)による一時的な株価下落により、PBR1倍割れの割安水準にある。

【評価マトリクス】レーティング詳細

| 評価項目 | ランク | 判断根拠・要約 |

|---|---|---|

| 株主還元姿勢 | SSS | 累進配当の実践、DOE(株主資本配当率)指標の導入、9期連続増配の実績(株式分割調整後)。還元意識は極めて高い。 |

| 財務健全性 | S | 大型M&Aを経てもなお、自己資本比率は約50%、ネットD/Eレシオは0.5倍と、極めて堅牢なバランスシートを維持。 |

| 収益性・稼ぐ力 | A | 「スーパードライ」等の強力なブランド力により、業界内でも高い営業利益率(約9-10%)を維持。ROIC経営の浸透も進む。 |

| 成長性 | A- | 欧州・オセアニア事業が牽引役だが、国内市場の成熟化と直近のシステム障害による一時的な機会損失が懸念材料。 |

| リスク・不確実性 | B- | サイバー攻撃によるサプライチェーン寸断の影響度合い、および為替変動リスクが短中期的なボラティリティ要因。 |

投資ハイライト: 【総合評価 A+】 極めて高い投資妙味あり

- 投資判断: Rank A+ (Long-term Buy)。

システム障害の影響は一時的。PBR1倍割れの現状は、長期投資家にとって絶好のエントリー機会。 - バリュエーション: PBR 0.99倍 / PER 14.7倍。ROE10%超の優良企業としては異常な安値放置状態。

- 還元強化: DOE 4.0%を将来目標に掲げ、累進配当を実践。総還元性向は50%を超える。

- 【結論】 「守り(財務)」と「攻め(グローバル)」を兼ね備えたコア銘柄。1,750円以下は強力な買いゾーン。

3.00%

配当 52.0円 (9期連続増配)

14.7倍

0.99倍

解散価値割れの割安水準

10.7%

日本企業の目標(8%)をクリア49.4%

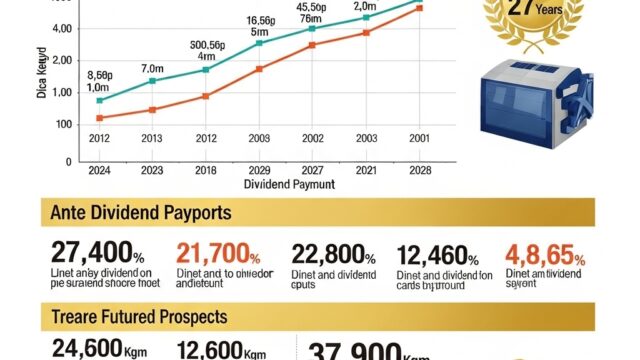

M&A後も健全性を維持最重要指標①:配当トレンド(9期連続増配)と利回り水準

配当金と配当利回りの推移 (10年・分割調整後)

棒グラフは「9期連続増配」の実績を示しています。 折れ線グラフ(黄色)は配当利回りです。現在、利回りは過去平均(約2.2%)を大きく上回る3.0%水準に達しており、歴史的な「買いゾーン」にあることが分かります。

※2024年の株式分割(1:3)を遡及調整した数値です。2025年予想も増配を見込んでいます。

※平均利回りは過去10年の実績値より算出。

最重要指標②:EPS(1株利益)とROEの推移

EPS(棒グラフ)はM&A効果と自社株買いにより、長期的には年平均約10%で成長しています。

ROE(折れ線)は2019年の大型買収時の一時的低下を除き、安定して10%前後を維持。日本企業の中でもトップクラスの「稼ぐ効率性」を誇ります。

最重要指標③:売上高と営業利益率の推移

売上高(棒グラフ)は海外事業の拡大により3兆円に迫る勢い。

営業利益率(折れ線)は食品セクター平均(4-5%)を大きく上回る9%台。「プレミアム化戦略」により、原材料高騰下でも価格転嫁(値上げ)に成功しています。

最重要指標④:買い時判断と理論株価

システム障害報道により株価は調整していますが、ファンダメンタルズ(基礎的価値)は毀損していません。

(※チャートは楽天証券より引用)

直近の株価パフォーマンス

-

直近1ヶ月 -5.0%

※システム障害・決算延期報道により下落

-

過去1年 +7.0%

※長期的には上昇トレンドを維持

-

ボラティリティ(β値) 0.45 (極低)

※市場全体が暴落しても連動しにくい

理論株価と買い時判断 (予想EPS 127円基準)

【結論】1,750円以下は「バーゲン」

PBR1倍割れの水準は、ROE10%超のアサヒGHDにとって明らかな「売られすぎ」です。

1,750円以下は配当利回り3%も確保できる強力な買いゾーンと判断します。

財務健全性:M&A後の見事な財務改善

2兆円規模の海外M&Aを行いましたが、その後のキャッシュフローで借入を急速に返済。現在は非常に健全な状態です。

| 指標 | 数値 (2024/12期) | 評価 |

|---|---|---|

| 自己資本比率 | 49.4% | 約50%で極めて健全 |

| ネットD/Eレシオ | 0.50倍 | 借入負担は軽い(1倍以下が目安) |

| 営業CF | 4,037億円 | 潤沢な現金を創出 |

SWOT分析:強みとリスク

S 強み (Strengths)

- 「スーパードライ」の圧倒的キャッシュカウ

- 欧州・豪州でのプレミアムブランド確立

- 高い財務規律(借金返済の速さ)

W 弱み (Weaknesses)

- 国内市場への依存度(まだ高い)

- ITセキュリティの脆弱性(システム障害で露呈)

- 天候リスク(冷夏など)への感応度

O 機会 (Opportunities)

- スマートドリンキング(微アル・ノンアル)の開拓

- 新興国でのプレミアムビール需要拡大

- PBR1倍是正に向けたさらなる還元強化

T 脅威 (Threats)

- 原材料・エネルギーコストの再高騰

- サイバー攻撃の再発による信用リスク

- 円高進行による海外利益の目減り

競合他社比較 (バリュエーション)

| 社名 | PER(倍) | PBR(倍) | ROE(%) | 利回り | 特徴 |

|---|---|---|---|---|---|

| アサヒGHD (2502) | 14.7 | 0.99 | 10.7 | 3.0% | PBR1倍割れ / 稼ぐ力No.1 |

| キリンHD | 12.4 | 1.30 | 7.3 | 3.1% | 多角化(医薬) / ROEは低め |

| サントリーBF | 17.0 | 1.70 | 8.8 | 2.6% | 清涼飲料専業 / 割高感あり |

分析:アサヒはROE(10.7%)が最も高いにもかかわらず、PBRが唯一1倍を割れています。市場の評価訂正余地(アップサイド)が最も大きいと言えます。

結論:投資判断は「A+ (極めて魅力的)」

システム障害という「一時的なトラブル」で株価が下落している現在は、長期投資家にとってまたとない好機です。 「9期連続増配」「PBR1倍割れ」「自己資本比率約50%」という事実は、短期的な悪材料で揺らぐものではありません。

「純資産」に対してどれだけ配当を出すかの指標。利益変動の影響を受けにくく、配当が安定・増加しやすい。

減配をせず、配当を維持または増額し続ける方針のこと。長期保有の安心材料。

1倍割れは「解散価値」より株価が安い状態。東証が是正を求めており、株価上昇の圧力が働きやすい。

原材料費が上がっても、商品を値上げできるブランド力のこと。インフレ時代に最強の武器。

今回の分析の結論として、アサヒグループHD(2502)の投資判断は、

「A+(極めて高い投資妙味あり)」としました。

直近のシステム障害による株価下落は、長期投資家にとってはノイズに過ぎず、むしろ**「質の高い資産を安く買えるバーゲンセール」**と言えます。その理由は以下の3点に集約されます。

- 圧倒的な割安感: ROE(自己資本利益率)が10%を超え、「稼ぐ力」が日本トップクラスであるにもかかわらず、**PBRが1倍を割れている(0.99倍)**現状は、市場の評価が歪んでいる証拠です。是正(株価上昇)の圧力は今後強まるでしょう。

- 鉄壁の還元姿勢: DOE(株主資本配当率)の採用により、累進配当(減配しない方針)がより強固になりました。9期連続増配の実績は伊達ではありません。

- 明確な買いゾーン: 理論株価算出に基づき、1,750円以下の水準は強力なサポートライン(岩盤)です。配当利回り3%を確保しつつ、将来の値上がり益も狙える「攻守最強」の水準と言えます。

「減らない財布(盤石な財務)」と「増える小遣い(連続増配)」を同時に手に入れたいなら、今の株価調整局面は見逃せません。目先のニュースに惑わされず、このグローバル・プレミアム企業をポートフォリオの核として検討してみてはいかがでしょうか。

【NISA口座数No.1】将来のお金の不安は、楽天で賢く解決!

投資の第一歩は、最もおトクで簡単な方法で始めましょう。

特に「楽天カード」を組み合わせることで、あなたの資産形成は劇的に加速します!

楽天で始める「最強の資産づくり」3つのポイント

- ✅ 現金0円でもOK! 楽天ポイントでお試し投資できる!

- ✅ 積立でポイントが貯まる! 楽天カード決済でNISAがもっとおトクに。

- ✅ 入金も全自動! 楽天銀行との連携で、完全ほったらかし投資が実現。

おトクに始めるためのカンタン2ステップ

公式サイトで最短5分で申し込み完了!