【2391】プラネット株価分析:累進配当×DOE採用で「永久保有」へ

ご覧いただきありがとうございます!

「一度買ったら、枕を高くして眠れる高配当株はないか?」 長期投資家なら誰もが探しているそんな銘柄の筆頭候補、それが日用品流通のインフラを担うプラネット (2391) です。

地味な銘柄と思われがちですが、その実力は怪物級。2025年11月25日に発表された最新の2026年7月期第1四半期決算では、売上高こそ物流効率化の影響で7.9億円(前年同期比1.5%減)と微減でしたが、最終利益は1.2億円(同21.0%増)と大幅な増益を叩き出しました。売上が伸びなくても利益を増やせる、まさに「筋肉質」な経営体質が改めて証明された形です。

本記事では、借金ゼロの鉄壁財務に加え、「累進配当」と「DOE(純資産配当率)4.5%」という強力な株主還元方針を打ち出した同社について、投資判断をSと分析しています。以下で詳しく解説していきます。

株式会社プラネット (2391)

消費財流通の「心臓」。究極のインカム・リターン銘柄。

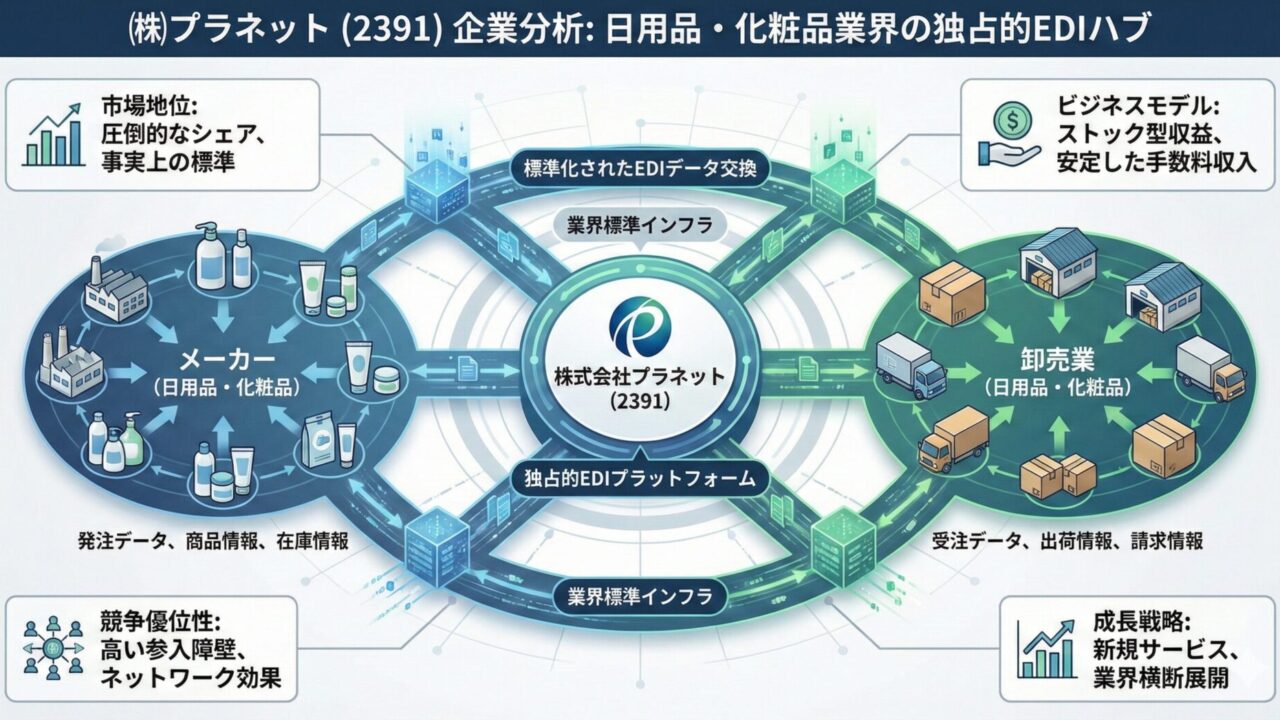

【会社概要】どんな会社?

日用品・化粧品業界におけるメーカーと卸売業間のデータ交換(EDI)を独占的に担う「業界のインフラ」企業。ライオンやユニ・チャームなど業界大手とインテックが共同で設立した背景を持ち、事実上の業界標準として絶対的な地位を確立している。 景気に左右されにくいストックビジネスを展開し、驚異的な財務健全性を誇る。

- ✔事業領域:EDI(企業間電子データ交換)サービス、データベースサービス。

- ✔競争優位性:「業界標準」のネットワーク効果。スイッチングコストが極めて高く、他社の参入は事実上不可能(ワイド・モート)。

- ✔還元姿勢:22期連続増配見込み。新方針「DOE4.5%」により、利益変動に左右されない配当成長を約束。

- ✔財務基盤:超・鉄壁。自己資本比率84.8%、現預金潤沢の実質無借金経営。

投資ハイライト: 【総合評価 S】 日本株ポートフォリオの守護神

- 投資判断: Rank S (Strong Buy for Income)。

「減配リスク」を極限まで排除したい長期投資家にとっての最適解。 - 還元方針: 「累進配当」×「DOE 4.5%」。利益が減っても、純資産が積み上がる限り配当が増える「永久増配マシーン」化。

- 事業環境: 国内市場は成熟しているが、「物流2024年問題」によるデータ化需要や、ペット・医薬品等の新領域開拓で微増収を維持。

- 【結論】 キャピタルゲイン狙いではないが、銀行預金代わりの「債券的株式」として最強クラスの安定感。

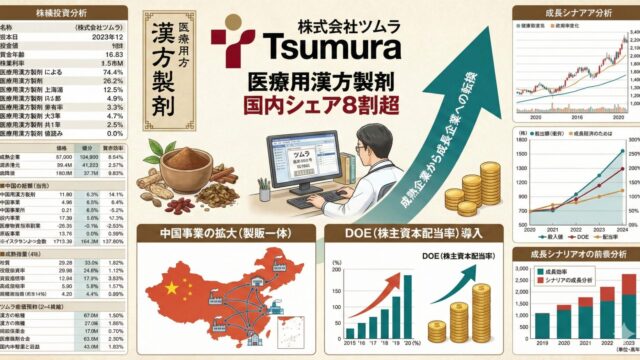

⚡ 歴史的転換:配当方針の変更(DOE採用)

何が変わったのか?

2025年9月、株主還元方針を抜本的に変更しました。

旧方針: 配当性向 50%以上(利益連動)

新方針: 「累進配当」+「DOE(純資産配当率)4.5%」

意味: 配当の原資が「その年の利益(ブレる)」から「積み上げた純資産(増え続ける)」に変更されました。

なぜこれが「S評価」の理由なのか?

- 減配リスクの消滅: プラネットは赤字を出さない高収益体質です。つまり、純資産(BPS)は毎年確実に積み上がります。DOE採用により、純資産が増える限り配当額も自動的に増加する仕組みが整いました。

- 予測可能性の向上: 一時的なシステム投資などで利益が減っても、配当には影響しません。長期投資家が最も恐れる「業績悪化による減配」のリスクが構造的に排除されました。

3.6%

「22期連続増配」見込み

19.9倍

1.45倍

安定性と安心感へのプレミアム評価

7.2%

資本効率は堅調(過剰資本により低め)84.8%

財務基盤は極めて健全な水準最重要指標①:配当トレンド(22期連続増配)

配当金と配当利回りの推移 (11年)

グラフは、調整後の配当金推移を示しています。

配当金(棒グラフ・左軸)は、上場以来一度も減配がなく、綺麗な右肩上がりを描いています。2026年7月期も44.0円への増配を予想しており、DOE方針により今後も安定的な増加が期待されます。

配当利回り(折れ線・右軸)は、3%台後半で安定的に推移しています。緑の点線で示した過去11年の平均利回り(約3.1%)と比較しても、現在は魅力的な水準にあると言えます。

配当性向の推移 (11年)

配当性向(折れ線)は近年上昇傾向にあり、70%を超えています。通常であれば警戒レベルですが、プラネットの場合は「DOE採用(純資産ベースの配当)」へ移行したため、配当性向が高くても問題ありません。むしろ、溜め込んだ内部留保を適切に株主に還元している証左です。

最重要指標②:EPS(1株利益)とROEの推移

EPS(棒グラフ・左軸)は、60円〜80円のレンジで安定しています。派手な成長はありませんが、不況期でも大きく崩れない安定感が特徴です。

ROE(折れ線・右軸)は7〜8%台です。自己資本があまりに厚すぎるため数値は低めに出ますが、ビジネス自体の収益性は非常に高いです。

最重要指標③:売上高と営業利益率の推移

売上高(棒グラフ・左軸)は、「横ばい〜微増」です。一度も大きく減少していない点が、ストックビジネスの強さを物語っています。

営業利益率(折れ線・右軸)は、長年20%超を誇っていましたが、直近はシステム投資により18%程度に低下しています。しかし依然として高収益であり、今後は投資一巡による回復が見込まれます。

最重要指標④:10年(月足)株価チャート

株価は1,200円〜1,300円の狭いレンジで推移しており、ボラティリティ(変動)が極めて小さいのが特徴です。

1,200円付近は配当利回りが3.6%を超える「岩盤支持線」となっており、長期投資のエントリーポイントとして適しています。

(※チャートは楽天証券より引用)

財務健全性:鉄壁の要塞

倒産リスクは皆無に等しく、金利上昇局面でも無傷でいられる財務体質です。

| 指標 | 数値 (2025/07期等) |

|---|---|

| 自己資本比率 | 84.8% |

| 流動比率 | 688.0% |

| ネットD/Eレシオ | -0.52倍 (実質無借金) |

| 営業利益率 | 17.8% – 21.7% |

解説

自己資本比率85%という数字は、上場企業の中でもトップクラスの安全性です。ネットD/Eがマイナスということは、借金よりも手元の現金の方が多いことを示します。この潤沢なキャッシュが、不況時の配当維持の源泉となります。

SWOT分析:強みとリスク

S 強み (Strengths)

- 業界インフラとしての独占的地位(高い参入障壁)

- 解約率が極めて低いストックビジネス

- 実質無借金の強固な財務体質

- 業界大手(ライオン、ユニ・チャーム等)が株主

W 弱み (Weaknesses)

- 国内市場の縮小による成長率の鈍化(1〜2%成長)

- 保守的な経営体質(スピード感)

O 機会 (Opportunities)

- 物流2024年問題によるデータ化需要(ロジスティクスEDI)

- ペット・医薬品など新領域へのシェア拡大

- インボイス制度対応によるシステム利用増

- 自社株買いの実施余地

T 脅威 (Threats)

- 顧客(メーカー・卸)の物流効率化による通信量減少

- メーカーのD2Cシフト(中抜きリスク)

- 大規模システム障害のリスク

結論:投資判断は「S (最強のインカム資産)」

プラネットは、株価が2倍、3倍になるような銘柄ではありません。しかし、「減配に怯えることなく、銀行預金よりも遥かに高い利回りを享受し続けたい」という投資家にとっては、これ以上ない選択肢です。

「累進配当」と「DOE採用」のコンボは、投資家にとっての「安心感」そのものです。不況でも人がシャンプーを使う限り、プラネットのシステムは動き続け、チャリンチャリンと利益を生み出します。

※ROIC(投下資本利益率)についての補足

ROICの実績は6%台後半と、ROE同様に見かけ上は低く見えます。これは分母となる資本(現預金)が潤沢すぎるためであり、事業自体の「稼ぐ効率」が悪いわけではありません。むしろ、ほぼノーリスクでこのリターンを生み出し続けている点は、事業モデルの強靭さを示しています。

株価が1,200円近辺にある現在は、将来の年金を作るつもりで淡々と買い増し、永久保有するのに適したタイミングと判断します。

株価が1株当たり純利益の何倍かを示す指標。低いほど割安とされる。

株価が1株当たり純資産の何倍かを示す指標。1倍が解散価値とされ、低いほど割安とされる。

企業が自己資本(株主資本)を使ってどれだけ効率的に利益を上げたかを示す指標。高いほど収益性が良い。

企業が事業活動のために投じた資金(有利子負債+株主資本)を使って、どれだけ効率的に利益を生み出したかを示す指標。稼ぐ力を測る。

企業が配当を減らさず、「維持」または「増配」することを原則とする配当政策。

企業が純利益のうち、どれだけを配当金として株主に支払ったかを示す割合。

総資産に占める自己資本の割合。高いほど財務の安全性が高い。

実質有利子負債が自己資本の何倍かを示す指標。低いほど(マイナス含む)財務の安全性が高い。

今回の分析で、プラネットは単なる地味なIT企業ではなく、日本の消費財流通を支える「替えのきかない心臓部」であることが浮き彫りになりました。

今回の投資判断のポイント:

- 盤石の財務基盤: 自己資本比率80%超え、実質無借金経営は金利上昇局面でも無傷です。

- 利益創出力の回復: 直近決算(2025年8-10月期)で営業利益率が21.6%まで急回復しており、稼ぐ力に陰りはありません。

- 最強の還元方針: 減配リスクを極限まで排除した「DOE 4.5%」と「累進配当」の採用により、株価が下がれば下がるほど投資妙味が増す仕組みが整っています。

短期間で株価が2倍、3倍になる銘柄ではありません。しかし、新NISAの成長投資枠でじっくりと保有し、雪だるま式に配当を受け取り続けたい投資家にとって、これほど安心感のある「債券的株式」は稀有です。1,200円台前半は、長期投資のスタートラインとして非常に魅力的な水準と言えるのではないでしょうか。

- このような魅力的な高配当株への投資を始めるなら、証券会社選びも重要なポイントです。これから高配当株投資を始める方には、楽天証券が特におすすめです

【楽天証券で高配当株投資を始めるメリット】

・楽天ポイントが使える、貯まる: 普段の買い物で貯めたポイントで株が買えるので、現金負担を減らして気軽に始められます。

・手数料が安い: 手数料コースによっては国内株の取引手数料が無料になるなど、コストを抑えて運用できます。

・NISA口座に対応: 配当金が非課税になるNISA口座にももちろん対応しており、効率的な資産形成が可能です。

・情報収集がしやすい: 日経新聞の記事が無料で読めたり、豊富な分析ツールが使えたりと、銘柄選びに役立つ情報が満載です。

魅力的な企業と、お得で使いやすい証券会社(楽天証券)を組み合わせることで、あなたの高配当株投資はより力強く、そして楽しくなるはずです。

今回の分析が、あなたの銘柄選び、そして証券会社選びの参考になれば幸いです。

※本記事は特定の銘柄や証券会社の利用を推奨するものではありません。

投資の最終決定はご自身の判断でお願いいたします。

将来のお金の不安は、楽天で賢く解決!

投資の第一歩は、最もおトクで簡単な方法で始めましょう。

特に「楽天カード」を組み合わせることで、あなたの資産形成は劇的に加速します!

- 現金0円でもOK! 楽天ポイントでお試し投資できる!

- 積立でポイントが貯まる! 楽天カード決済でNISAがもっとおトクに。

- 入金も全自動! 楽天銀行との連携で、完全ほったらかし投資が実現。

公式サイトで最短5分で申し込み完了!