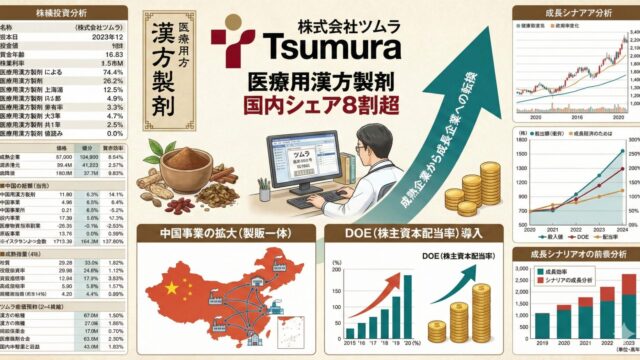

【9824泉州電業】下方修正でも増配!実質11年連続増配の優良高配当株

「業績は下方修正、なのに配当は『増配』」 そんな不思議な銘柄に、新NISAの成長投資枠で出会いました。

「泉州電業(9824)」電線の専門商社として「実質11年連続増配」という卓越した実績を持つ優良企業です。

しかし、2025年9月4日、同社は「2025年10月期通期の業績下方修正」を発表しました。 半導体や建設市場の需要回復が遅れていることが原因で、株価も軟調な展開となっています。

「ああ、これで連続増配もストップか…」 そう思った投資家も多かったはずです。

しかし、注目すべきはまさにその日。 業績予想を引き下げたにも関わらず、配当予想は1株あたり140円から150円へと引き上げる「増配」の方針を維持したのです。

なぜ、業績が苦しいはずなのに増配できるのか? この下方修正は「絶好の買い場」なのか、それとも「危険な罠」なのか?

この記事では、泉州電業が持つ「鉄壁の財務基盤」と「総還元率50%」という強力なコミットメントを徹底解剖し、この逆風下での増配が本物かどうかを分析します。

株式会社泉州電業

証券コード:9824

【会社概要】どんな会社?

電線・ケーブルの専門商社。FA(ファクトリーオートメーション)向けや建設・インフラ向けに強み。 全国の物流網による「ジャスト・イン・タイム」納品と、メーカー共同開発の「オリジナル商品」が参入障壁となっている。

- ✔事業領域:「FA向け」(半導体製造装置、ロボット等)と「建設・インフラ向け」(データセンター、再エネ等)が中核。

- ✔競争優位性:全国18拠点の物流網(JIT体制)、高付加価値のオリジナル商品、端末加工サービス(高スイッチングコスト)。

- ✔リスク要因:半導体・建設市場の景気循環リスク(直近で下方修正)。銅価格の変動。

- ✔財務基盤:極めて強固(財務要塞)。自己資本比率53.8%。実質無借金(ネットキャッシュ)経営。

投資ハイライト:利回り3.27%、「11年連続増配」の実績

- 堅実な利回り: 予想配当150円、株価4,585円換算で 約3.27%。

- 最強の還元方針: 「総還元率50%以上」かつ「配当性向35%以上」という強力なコミットメント。

- 卓越した実績: 実質11年連続増配(2025年10月期予想で12年目)。株式分割(2023年 1:2)調整後の実績。

- 【最大の特徴】 自己資本比率53.8%の鉄壁の財務。これが高還元の持続可能性を担保している。

- 【株主優待】 あり。100株以上でQUOカード。1年以上の継続保有で1,000円→2,000円に倍増。長期株主を優遇。

3.27%

実質12年連続増配(予想)

11.7倍

1.62倍

ROE 14.4%を反映した高PBR・高ROE銘柄

14.4%

資本効率は極めて良好(目標15%以上)53.8%

財務基盤は鉄壁(実質無借金)最重要指標①:配当金と配当利回りの推移

グラフは、株主還元の「金額」と「割合」を示しています。

配当金(棒グラフ・左軸)は、1株当たりに支払われた金額(円)です。実質11年連続で増配(維持含む)しており、右肩上がりの推移が確認できます。

配当利回り(折れ線・右軸)は、株価に対する配当の割合(%)です。株価上昇局面では利回りが低下する傾向がありますが、増配によって魅力的な水準を維持しています。

最重要指標②:EPSと配当性向の推移

グラフは、企業の「稼ぐ力」と「還元姿勢」を示しています。

EPS(折れ線・左軸)は、1株当たり利益(円)です。企業の稼ぐ力であり、配当の源泉です。景気循環(2020年、2025年)の影響を受けつつも、中長期的には力強く成長しています。

配当性向(折れ線・右軸)は、利益のうち配当に回した割合(%)です。中計目標の35%付近で安定的に推移しており、無理のない範囲で還元していることが分かります。

財務健全性:「財務要塞」(高還元の源泉)

卓越した株主還元は、この圧倒的な財務基盤に支えられている。

| 指標 | 時点 (24/10期 or 25/7期) |

|---|---|

| 自己資本比率 | 53.8% (25/7末) |

| 有利子負債 | 約3.8億円 (24/10末) |

| 現預金 | 約324億円 (25/7末) |

| ネットD/Eレシオ | ネットキャッシュ (実質無借金) |

投資判断の核心 (フリーキャッシュフロー)

2024年10月期の実績フリーCF(試算)は約63.6億円。

これに対し、同期間の還元支出(配当+自社株買い)は約35.7億円。

本業の稼ぎ(FCF)が、株主還元総額の2倍近くあり、配当の支払い余力は全く問題ない。「タコ足配当」とは無縁であり、持続可能性は極めて高い。

リスク要因(直近の下方修正)

財務リスクは皆無だが、業績がマクロ経済(景気循環)に左右される点が最大のリスク。

- 景気循環リスク(顕在化): 半導体製造装置・工作機械・建設市場の動向に業績が連動。直近の2025年9月下方修正も、需要の「消滅」ではなく「回復遅れ・工期遅延」によるもの。

- 銅価格変動リスク: 銅価が売上や在庫評価に影響を与える。ただし、JIT(ジャスト・イン・タイム)モデルがリスクを一定程度軽減。

- (ポジティブな点) 下方修正時の「増配」: 業績予想を下方修正した*まさにその日*に、配当予想は140円→150円へ「増配」を維持した。これは経営陣の還元姿勢と財務への自信の表れである。

株価指標とビジネスモデルの強み

泉州電業のPBR 1.62倍、ROE 14.4%は、競合(例:因幡電機産業 ROE 6.5%)と比較して「高PBR・高ROE」の優良株として評価されている。

これは同社の「JIT物流網」「高付加価値商品」という強力なビジネスモデル(モート)を反映したものであり、妥当な評価と言える。

同社の魅力はPBRの割安性ではなく、「利回り3.27%」「総還元率50%」「11年連続増配」という、還元の「質」と「高さ」にある。

| 指標 | 泉州電業 (9824) | 特徴 |

|---|---|---|

| 時価総額(億円) | 825 | 電線商社として大型 |

| 配当利回り(%) | 3.27% (予想) | 総還元率50% |

| PER(予想) | 11.7倍 | 景気循環の底で適正水準 |

| PBR(倍) | 1.62倍 | ROE 14.4%を反映 |

| ROE(%) | 14.4% (実) | 資本効率は極めて良好 |

| 自己資本比率(%) | 53.8% | 実質無借金(鉄壁) |

※指標は2025年10月24日時点または直近決算に基づく。

成長戦略と株主還元 (中計「SS2027」)

中計【SS2027】では「ROE 15%以上」「PBR 2.0倍以上」を目標に掲げ、資本コストを意識した経営を明確化。

- 業績見通し: 短期は下方修正も、需要の「先送り」に過ぎない。半導体・データセンター・再エネといった成長分野が中長期のドライバー。

- 成長ドライバー: 高利益率の「FA向け」オリジナル商品と、物量を稼ぐ「建設・インフラ向け」が両輪。

- 最重要方針(株主還元):

- 「総還元率 50%以上」

- 「配当性向 35%以上」

- 8年連続の自社株買い(+ 株式消却)

結論:投資判断は「投資適格」

泉州電業は、長期的なインカム(配当)目的の投資対象として「投資適格」と判断します。

最大の魅力は「総還元率50%以上」「配当性向35%以上」という明確なコミットメントと、「実質11年連続増配」という卓越した実績です。

これを支えるのは「自己資本比率53.8%」「実質無借金」の鉄壁の財務と、ROE 14.4%という高い収益性です。

直近の業績下方修正は「需要の先送り」であり、むしろその逆風下で「増配」を維持した点こそ、経営の還元姿勢を証明しています。

「景気循環の底」で「高配当・高ROE」株を仕込む、絶好のエントリーポイントとなる可能性が高いと評価します。

主な投資用語の解説

PER (株価収益率): 株価が1株当たり純利益の何倍かを示す指標。低いほど割安とされる。

PBR (株価純資産倍率): 株価が1株当たり純資産の何倍かを示す指標。1倍が解算価値とされ、低いほど割安とされる。

ROE (自己資本利益率): 企業が自己資本(株主資本)を使ってどれだけ効率的に利益を上げたかを示す指標。高いほど収益性が良い。

株主総還元率: 企業が株主にどれだけ利益を還元したかを示す指標。「配当金支払額」と「自社株買い取得額」の合計を、純利益で割って算出する。(泉州電業は50%以上を公約)

配当性向: 企業が純利益のうち、どれだけを配当金として株主に支払ったかを示す割合。(泉州電業は35%以上を目安)

自己資本比率: 総資産に占める自己資本の割合。高いほど財務の安全性が高い(泉州電業は53.8%と非常に高い)。

ネットD/Eレシオ (純有利子負債自己資本比率): 実質有利子負債が自己資本の何倍かを示す指標。低いほど(マイナス含む)財務の安全性が高い。

泉州電業(9824)の分析、いかがでしたでしょうか。 「業績下方修正なのに、なぜ増配?」という疑問の答えは、同社が持つ2つの強さにありました。

- 「自己資本比率53.8%」「実質無借金」という鉄壁の財務 多少の景気循環(シクリカル)な不況ではびくともしない「財務要塞」を持っているため、短期的な利益の落ち込みに関わらず、配当を出し続ける余力が十分にあります。

- 「総還元率50%以上」という経営陣の明確なコミットメント 「稼いだ分は株主にしっかり還元する」という方針を中計でコミットしています。今回、逆風下でも増配を維持したことは、この約束が本物であることの何よりの証明となりました。

今回の大幅増配(150円)のフリーキャッシュフロー(本業の稼ぎ)に対する配当支払い余力は全く問題なく、「タコ足配当」とは無縁です。

直近の下方修正は、同社の競争力が失われた「構造的な悪化」ではなく、半導体・建設需要の「一時的な先送り」に過ぎません。

結論として、泉州電業(9824)は、短期的な株価下落に動揺せず、長期的な配当(インカム)を狙う投資家、特に「新NISA」のポートフォリオの中核として、絶好の「買い場」を提供している可能性が高いと評価します。

(※投資の最終判断はご自身の責任でお願いいたします。)

- このような魅力的な高配当株への投資を始めるなら、証券会社選びも重要なポイントです。

これから高配当株投資を始める方には、楽天証券が特におすすめです

【楽天証券で高配当株投資を始めるメリット】

- 楽天ポイントが使える、貯まる: 普段の買い物で貯めたポイントで株が買えるので、現金負担を減らして気軽に始められます。

- 手数料が安い: 手数料コースによっては国内株の取引手数料が無料になるなど、コストを抑えて運用できます。

- NISA口座に対応: 配当金が非課税になるNISA口座にももちろん対応しており、効率的な資産形成が可能です。

- 情報収集がしやすい: 日経新聞の記事が無料で読めたり、豊富な分析ツールが使えたりと、銘柄選びに役立つ情報が満載です。

魅力的な企業と、お得で使いやすい証券会社(楽天証券)を組み合わせることで、あなたの高配当株投資はより力強く、そして楽しくなるはずです。

今回の分析が、あなたの銘柄選び、そして証券会社選びの参考になれば幸いです。

※本記事は特定の銘柄や証券会社の利用を推奨するものではありません。投資の最終決定はご自身の判断でお願いいたします。

将来のお金の不安は、楽天で賢く解決!

投資の第一歩は、最もおトクで簡単な方法で始めましょう。

特に「楽天カード」を組み合わせることで、あなたの資産形成は劇的に加速します!

- 現金0円でもOK! 楽天ポイントでお試し投資できる!

- 積立でポイントが貯まる! 楽天カード決済でNISAがもっとおトクに。

- 入金も全自動! 楽天銀行との連携で、完全ほったらかし投資が実現。

公式サイトで最短5分で申し込み完了!