【2025年8月14日】日経平均は急反落!でも慌てない。高配当投資家が見るべき「本当の主役」

「うわ、今日の日経平均、すごい下がったな…」

木曜日の株式市場を見て、そう感じた方も多いのではないでしょうか。これまで6日間も上がり続けていたのに、一気に大きな下落。なんだか不安になってしまいますよね。

でも、安心してください。今日の市場は、ただやみくもに株が売られたわけではありません。実は、はっきりとした「主役」と「テーマ」があったんです。

この記事を読めば、

- なぜ今日、株価が大きく動いたのか?(海外は関係なかった!?)

- どんな株が売られ、逆にどんな株が買われたのか?

- 私たち高配当株投資家が、この状況から何を学び、どう行動すればいいのか?

といった、表面的な数字だけでは見えない「市場の本当のストーリー」が分かります。今日の相場をしっかり理解して、明日からの投資に活かしていきましょう!

市場の深掘り分析

今日の相場のホントのところ:「金利が上がるかも?」が全てだった

この日の日経平均株価は、前日比で625円も下がる急反落となりました。TOPIX(東証株価指数 ※日本全体の株価の動きを示す代表的な指標)も同じように大きく下がりました。

主な株価指数の動き

| 指数 | 終値 | 前日比 | 前日比率 |

|---|---|---|---|

| 日経平均株価 | 42,649.26 | -625.41 | 📉 -1.45% |

| TOPIX | 3,057.95 | -33.96 | 📉 -1.10% |

前日のアメリカ市場は好調だったのに、なぜ日本だけ?その答えは、「日銀が、思っていたより早く利上げするかもしれない」という観測が急に広まったからです。

「利上げ」とは、日本銀行が政策金利を引き上げること。金利が上がると、円の価値が上がりやすくなる(円高になる)ため、海外で製品を売って儲けている輸出企業にとっては逆風になります。

6日間も株価が上がり続けていた後で、この強力な「売り材料」が出てきたため、利益を確定したい投資家たちの売りが一気に加速した、というのが今日のカラクリです。

値下がりした銘柄の数が値上がりを大きく上回りましたが、これはパニック売りというよりは、「金利」という新しいテーマに合わせて、投資家が持っている株を入れ替えた、合理的な動きだったと言えるでしょう。

明暗くっきり!「金利」で分かれた業種別の動き

この日の面白いところは、全ての業種が売られたわけではない、という点です。むしろ、「金利が上がる」ことで恩恵を受ける業種は、力強く上昇しました。まさにお金が大きなテーマに沿って移動する「セクターローテーション」が起きたのです。

東証33業種別 騰落率ランキング

📈 上昇率上位

| 順位 | 業種名 | 騰落率(%) |

|---|---|---|

| 1 | 銀行業 | +2.5% |

| 2 | 電力・ガス業 | +0.8% |

| 3 | 石油・石炭製品 | +0.5% |

| 4 | 水産・農林業 | +0.2% |

| 5 | 情報・通信業 | +0.1% |

📉 下落率下位

| 順位 | 業種名 | 騰落率(%) |

|---|---|---|

| 29 | 輸送用機器 | -2.5% |

| 30 | 電気機器 | -2.7% |

| 31 | 空運業 | -2.9% |

| 32 | 卸売業 | -3.1% |

| 33 | 機械 | -3.5% |

元気だった業種(恩恵組)

- 銀行業 (+2.5%): ダントツのトップ!利上げは、銀行にとって「利ザヤ」(貸出金利と預金金利の差)が拡大し、儲けが増える絶好のチャンス。まさに主役でした。

- 電力・ガス業 (+0.8%): 国内が主な事業エリアで、景気の波を受けにくい「ディフェンシブ銘柄」として、不透明な相場での資金の避難先に選ばれました。

元気のなかった業種(逆風組)

- 機械 (-3.5%)、電気機器 (-2.7%)、輸送用機器 (-2.5%): 日本の主力である輸出関連セクターです。円高は海外での売上を円に換算した時に目減りしてしまうため、直接的なダメージとなります。

- 空運業 (-2.9%): 景気の先行き不安に加え、燃料費をドルで支払うため、円高が逆風になると見られました。

このように、業種ごとの動きを見れば、市場が何を意識していたのかが一目瞭然ですね。高配当投資の観点からは、輸出企業の配当の魅力が少し下がり、逆に銀行の増配への期待が高まった一日でした。

注目高配当株ディープダイブ

それでは、個別の銘柄はどんな動きをしたのでしょうか?大型株から中小型株まで、気になる銘柄を詳しく見ていきましょう。

大型株編:マクロの風に乗るか、逆風に耐えるか

今日の相場の主役テーマだった「金利」に、大型株たちはどう反応したのでしょうか。

- 三菱UFJフィナンシャル・グループ (8306)

株価+0.70%& 三井住友フィナンシャルグループ (8316)株価+1.77%- どんな会社?: 言わずと知れた日本を代表するメガバンクです。

- なぜ動いた?: まさに「金利上昇」テーマのど真ん中。今後の収益拡大への期待から、相場全体が下がる中で力強く買われました。

- 株主還元:

- 三菱UFJは「配当性向40%目安、利益成長にあわせた増配」を掲げています。

- 三井住友FGはさらに強力な**「累進的配当」**(減配せず、維持か増配)を約束しており、配当を重視する投資家にとって非常に心強い存在です。

- 今後のポイント: 日銀の金融政策に関するニュースで株価が動きやすい展開が続きそうです。「安定した高配当株」から「マクロ経済で成長する株」へと性格が変わりつつありますね。

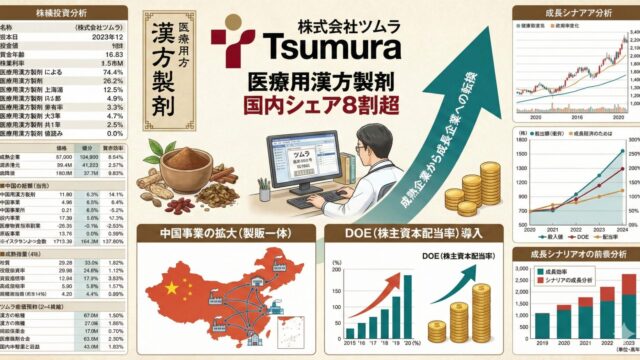

- 三菱重工業 (7011)

株価-5.69%- どんな会社?: 発電プラントから航空・防衛まで手掛ける日本の基幹産業を支える総合重機メーカーです。

- なぜ動いた?: 業績は絶好調なのですが、輸出の割合も大きいため「円高」を嫌気した売りに押され、株価は大きく下落しました。良いニュース(好決算)が、悪いニュース(円高懸念)に負けてしまった形です。

- 株主還元: DOE 4%以上を目安にした中長期的な累進配当を目指すという、非常に株主想いな方針を掲げています。DOE(株主資本配当率)は、会社の純資産を基準にするため、短期的な利益のブレに左右されにくく、配当が安定しやすいのが特徴です。

- 今後のポイント: 短期的には円高が重しになるかもしれませんが、防衛やエネルギーといった長期的な成長ストーリーは盤石です。マクロの逆風で売られている今は、企業の本当の実力を信じる長期投資家にとっては、逆にチャンスと捉えることもできるかもしれません。

中小型株編:キラリと光る個性派たちの競演

中小型株は、市場全体の流れとは別に、独自の材料で大きく動くのが面白いところです。

- ランドコンピュータ (3924)

株価+11.70%- どんな会社?: 企業の基幹システム開発などを手掛ける独立系のIT企業です。

- なぜ動いた?: 株主優待(QUOカード2,000円分)の新設と、利益率が大幅に改善した好決算が発表され、株価は+11.70%と急騰しました!

- 株主還元: もともと「配当性向40%以上」という方針がありましたが、優待新設でさらに株主還元の魅力が高まりました。財務も非常に健全(自己資本比率71.6%)で、安心感があります。

- 今後のポイント: 利益体質の改善と株主還元強化という、二つの良いニュースが株価を引っ張っていきそうです。

- 若築建設 (1888)

株価+2.67%- どんな会社?: 港湾工事など、海の土木工事(海洋土木)を得意とする建設会社です。

- なぜ動いた?: 事業が国内中心なので円高の影響を受けにくく、市場全体が軟調な中で+2.67%と底堅さを見せました。第1四半期の決算も絶好調で、財務の健全性もピカイチです(自己資本比率56.5%)。

- 株主還元: 「配当性向(単体)30%」を目標に、安定した配当を目指しています。好調な業績を背景に増配も発表しており、頼もしい存在です。

- 今後のポイント: 国内の公共投資に支えられており、業績の見通しは良好。世界経済のゴタゴタを避けたい投資家にとって、ディフェンシブな高配当株として注目です。

- 日本創発グループ (7814)

ストップ高- どんな会社?: 印刷を中心に、販促物の企画やWeb制作などを手掛ける企業です。

- なぜ動いた?: 中間決算と同時に、年間配当を60円にするというサプライズ増配を発表。なんと配当利回りは9%超に達し、株価はストップ高まで買われました。

- 株主還元: この驚異的な利回りは、実は不動産を売って得た「特別利益」が原資。つまり、来年以降も続くかは分からない「一発花火」的な性格が強い配当です。

- 今後のポイント: 高利回りは非常に魅力的ですが、この水準が「持続可能」なのかを冷静に見極める必要があります。高配当には、ちゃんとした理由があるんですね。

- 住友林業 (1911)

株価+3.60%- どんな会社?: 木材・建材事業から、国内外の住宅事業まで幅広く手掛ける「木」のプロフェッショナルです。

- なぜ動いた?: 海外事業の比率が高いため円高懸念もありましたが、強力な株主還元策が評価され、株価は+3.60%と堅調に推移しました。

- 株主還元: **「累進的配当」**と総還元性向40%以上を掲げています。業績が厳しい局面でも「減配はしない」という強い約束が、投資家に安心感を与えています。

- 今後のポイント: 厳しい業績と、強力な株主還元の綱引き状態。会社の「減配しない」という約束が守られるかどうかが、今後の焦点になります。

- シチズン時計 (7762)

株価+2.84%& セイコーグループ (8050)株価+2.98%- どんな会社?: 日本を代表する時計メーカーの2社です。

- なぜ動いた?: 2社とも好感される決算と「増配」を発表し、株価はそろって堅調に推移しました。シチズンは減益予想ながらも増配、セイコーは好業績を背景に大幅な増配修正と、株主還元の姿勢が評価されました。

- 株主還元: シチズンは減益でも配当を増やす株主重視の姿勢、セイコーは「配当性向30%以上」の方針に沿って業績好調分をしっかり還元する姿勢を見せています。

- 今後のポイント: 時計事業の堅調さが続くか、そして工作機械事業などの回復がいつになるかが焦点です。高い配当利回りが株価を下支えしてくれそうです。

- アルバック (6728)

株価+7.65%- どんな会社?: 半導体や液晶パネルなどを作るための「真空装置」で世界的な大手メーカーです。

- なぜ動いた?: 半導体業界の景気に左右されやすい輸出関連株ですが、この日は市場の逆風にもかかわらず大幅高となりました。

- 株主還元: 業績などに応じて配当を決める方針で、「累進配当」のような強い約束はありません。そのため、安定感という点ではやや物足りないかもしれません。

- 今後のポイント: 来期の業績回復を株価が織り込めるかどうかが焦点。配当の安定性よりも、半導体市況の回復に賭ける銘柄と言えそうです。

- その他、データ表に記載の注目銘柄

- セグエグループ (3968)

株価+19.19%: 企業向けにITインフラやセキュリティサービスを提供。配当性向50%目安という高い還元姿勢が魅力です。 - 東京きらぼしフィナンシャルグループ (7173)

株価+4.04%: 東京都を地盤とする地方銀行グループ。「毎期5円の増配」というユニークで力強い累進配当方針を掲げています。 - 日本製紙 (3863)

株価+3.22%: 大手製紙会社の一角。業績に応じて安定配当を目指す方針ですが、現在は厳しい業績が続いています。

- セグエグループ (3968)

特殊要因編:「業績」や「利回り」以外の力

時には、企業の業績や配当とは全く違う理由で株価が大きく動くこともあります。

- ケアネット (2150)

ストップ高買い気配- 欧州のファンドが「1株1,130円であなたの株を買います!」と発表(TOB)。これは前日終値に対して+47.3%ものプレミアム(上乗せ価格)だったため、株価は一気に1,130円を目指してストップ高水準の買い気配となりました。こうなると、もう業績や配当は関係なく、TOB価格が株価の基準になります。

- ソシオネクスト (6526)

株価-8.39%- こちらは逆に大きく下落。理由は業績悪化ではなく、富士通やパナソニックといった大株主が「持っている株を全部売ります」と発表したからです。市場に大量の株が放出されるという見通しから、買いたい人(需要)と売りたい人(供給)のバランスが崩れ、株価が-8.39%と急落しました。企業の中身が良くても、こうした需給要因で株価が大きく動くこともある、という良い例ですね。

本日の注目銘柄データ一覧

今日登場した銘柄の基本データをまとめました。特にROE(自己資本利益率)は「会社がどれだけ効率よく稼いでいるか」を示す重要な指標、自己資本比率は「会社の財務の健全性」を示す指標です。ぜひ参考にしてみてください。

国内注目株ポートフォリオ

大型株

| 企業名 | 証券コード | 自己資本比率(%) | ROE(%) | 配当利回り(%) | 株主還元方針 |

|---|---|---|---|---|---|

| 三菱UFJフィナンシャル・グループ | 8306 | 5.0% | 9.29% | 約3.15% | 配当性向40%目安、利益連動型の増配 |

| 三井住友フィナンシャルグループ | 8316 | 4.8% | 8.02% | 約3.40% | 累進的配当、配当性向40% |

| 三菱重工業 | 7011 | 35.2% | 10.69% | 約1.50% | DOE 4%以上目安、中長期的累進配当 |

中型株

| 企業名 | 証券コード | 自己資本比率(%) | ROE(%) | 配当利回り(%) | 株主還元方針 |

|---|---|---|---|---|---|

| 住友林業 | 1911 | 39.1% | 13.92% | 約4.60% | 総還元性向40%以上、累進的配当 |

| アルバック | 6728 | 59.6% | 約6.7% | 約3.20% | 業績等を総合的に勘案(コミットメントなし) |

| 若築建設 | 1888 | 56.5% | 7.83% | 約3.50% | 配当性向(単体)30%目標、長期的安定配当 |

| シチズン時計 | 7762 | 61.6% | 9.48% | 約4.81% | 減益予想でも増配方針(株主重視) |

| セイコーグループ | 8050 | 42.2% | 8.73% | 約2.17% | 配当性向30%以上目安(業績連動) |

小型株

| 企業名 | 証券コード | 自己資本比率(%) | ROE(%) | 配当利回り(%) | 株主還元方針 |

|---|---|---|---|---|---|

| 日本創発グループ | 7814 | 21.9% | 16.70% | 約9.29% | 特別利益による一時的な高配当の可能性 |

| ランドコンピュータ | 3924 | 71.6% | 17.45% | 約4.19% | 配当性向40%以上 + 株主優待新設 |

| セグエグループ | 3968 | 約25.3% | 12.5% | 約2.50% | 配当性向50%程度目安、継続的・安定的配当 |

特別枠

横スクロール→

(注: 各データは直近の決算情報や報道に基づきます。配当利回りは2025年8月14日時点の株価を基にした参考値です)

まとめ:今日の教訓とこれからの投資戦略

さて、今日の相場から私たちが学べることは何でしょうか?

- 「配当利回り」の数字の裏側を見よう! 日本創発グループの例のように、利回りが異常に高くても、それが一過性のものなら来年は期待できません。なぜその配当が出せるのか?(好業績?累進配当の約束?それとも特別利益?)という「配当の質」を見極めるクセをつけたいですね。

- 株価は「業績」と「需給」の両輪で動く! ソシオネクストのように、どんなに良い会社でも、売りたい人がたくさんいれば株価は下がります。企業のファンダメンタルズ分析はもちろん大事ですが、「誰が株を持っているのか」「大きな売り圧力はないか」といった需給の視点も、頭の片隅に置いておくと武器になります。

これから先も、日銀の金融政策は日本株市場の最大のテーマであり続けるでしょう。金利の動向にアンテナを張りつつ、私たち高配当株投資家は、目先の株価の動きに一喜一憂するのではなく、「質の高い配当」を「安定して」出し続けてくれる企業をじっくり選んでいくことが大切です。

今日の分析、いかがでしたか?「面白かった!」「参考になった!」と思っていただけたら、ぜひSNSでシェアしたり、ブックマークして今後の投資の参考にしていただけると嬉しいです!

この記事が、皆様の市場理解の一助となれば幸いです。ただし、本記事は特定の金融商品の売買を推奨するものではなく、情報提供のみを目的としています。投資に関する最終的なご判断は、ご自身の責任においてお願いいたします。

将来のお金の不安は、楽天で賢く解決!

投資の第一歩は、最もおトクで簡単な方法で始めましょう。

特に「楽天カード」を組み合わせることで、あなたの資産形成は劇的に加速します!

- 現金0円でもOK! 楽天ポイントでお試し投資できる!

- 積立でポイントが貯まる! 楽天カード決済でNISAがもっとおトクに。

- 入金も全自動! 楽天銀行との連携で、完全ほったらかし投資が実現。

公式サイトで最短5分で申し込み完了!