2月・8月決算の高配当株を徹底解剖!財務優良な「隠れお宝銘柄」はこれだ!

こんにちは!ご覧いただきありがとうございます。

最近の株式市場は、アメリカの金融政策の行方や日本の景気の先行きが読みにくく、「これからどうなるんだろう?」と少し不安に感じている方も多いかもしれませんね。日経平均株価はなんとか40,000円台をキープしようとしていますが、全体的には方向感に乏しい、いわゆる「様子見ムード」が続いています。

こんなどちらに転ぶか分からない相場だからこそ、**安定した配当金(インカムゲイン)**を期待できる「高配当株」の魅力が、ますます輝きを増しています。

今回の記事では、ちょうど決算発表が集中する2月・8月決算の銘柄にスポットライトを当てます。厳しい基準で選び抜いた「高配当」で、なおかつ「財務も健全」な優良企業候補の中から、特に注目すべき銘柄をピックアップ!

「なぜこの会社は魅力的なの?」「どんなリスクがあるの?」といった疑問に、初心者の方にも分かりやすく、とことん寄り添って解説していきます。この記事を読み終える頃には、きっとあなただけの「お宝銘柄」を見つけるヒントが得られるはずですよ!

市場の深掘り分析:ただの数字じゃない「企業の個性」を読み解こう

厳しい基準で選び抜かれた優良候補たち

高配当株投資で失敗しないためには、ただ配当利回りが高いだけでなく、その会社が「しっかり稼ぐ力(収益性)」と「倒産しにくい体力(財務健全性)」を持っているかが非常に重要です。

そこで今回は、以下の4つの厳しい条件でスクリーニングを行いました。

- 決算月が2月・8月:配当をもらえるタイミングが近い銘柄!

- 予想配当利回りが3.5%以上:銀行預金と比べて魅力的な利回り水準!

- 実績ROE(自己資本利益率)が8.0%以上:経営が上手いかどうかの指標。8%以上が優良企業の目安です。

- 自己資本比率が40%以上:借金が少なく、倒産しにくい「筋肉質な会社」の証です。

この全ての条件をクリアした、まさに「優等生」とも言える企業の中から、今回は特に個性が光る銘柄を厳選して、その中身を一緒に見ていきましょう。

注目高配当株ディープダイブ

【成長投資型】ディップ (2379):未来の働き方を創るAIへの挑戦者

- どんな会社? 「バイトル」や「はたらこねっと」といった求人サイトを運営する人材サービス大手です。最近はAI技術への投資に非常に力を入れています。

- なぜ注目? 直近の決算は「減益」ですが、これは未来の成長に向けたAI関連への「戦略的な先行投資」が主な理由です。将来の大きなリターンに向けた「種まき」の段階と捉えることができ、夢のある銘柄です。

- 注目ポイントとリスク 注目ポイントは、減益予想でも配当を維持する方針を打ち出すなど、株主還元への意識が非常に高い点です。AI戦略が成功した際の成長ポテンシャルは大きいでしょう。 リスクとしては、そのAI戦略が期待通りの成果を上げられなかった場合や、景気後退で企業の採用意欲が落ち込んだ場合に業績が影響を受ける可能性があります。

【イベント需要享受型】乃村工藝社 (9716):万博特需に乗る空間プロデュースの巨人

- どんな会社? 商業施設の内装やイベント会場の設営など、様々な「空間」を企画から手掛けるディスプレイ業界のリーディングカンパニーです。

- なぜ注目? なんといっても2025年の「大阪・関西万博」関連の仕事が殺到しており、業績が急拡大しています。この「特需」が強力な追い風になっています。

- 注目ポイントとリスク 注目ポイントは、この万博特需による短期的な業績拡大と、DOE6.0%以上という安定配当目標を掲げている点です。 リスクは、万博という一過性のイベントが終わった後、受注が反動で大きく落ち込んでしまう「特需終了リスク」にどう備えるか、という点に尽きます。

【構造改革・アパレル対決】TSI vs オンワード vs 三陽商会

- TSIホールディングス (3608):筋肉質化で復活を目指す改革者

- どんな会社? 「ナノ・ユニバース」などを展開するアパレル大手。現在は不採算事業の整理など、収益構造の改革を強力に進めています。

- なぜ注目? 意図的に売上を減らしながらも利益は増えており、「筋肉質な高収益企業」への変身が順調に進んでいる証拠と言えます。

- 注目ポイントとリスク 注目ポイントは、改革の成果が株価に本格的に織り込まれる前の、将来の株価上昇と増配復活への期待感です。株主還元に非常に積極的な姿勢も魅力です。 リスクは、この構造改革を終えた後、売上を再び成長軌道に乗せることができるかどうかが最大の課題となります。

- オンワードホールディングス (8016):成長軌道に回帰した安定王者

- どんな会社? 国内アパレル大手の一角。ECとリアル店舗を融合させたOMO戦略で、他社に先駆けて構造改革を終え、成長軌道に戻っています。

- なぜ注目? 4.85%という非常に魅力的な配当利回りと、安定した業績が光ります。大きな値上がり益よりも、着実な配当収入を重視する投資家には最適な銘柄の一つです。

- 注目ポイントとリスク 注目ポイントは、明確な成長戦略と、配当性向40%以上という積極的かつ安定的な株主還元方針です。 リスクは、消費者ニーズの急な変化や天候不順といった、アパレル業界共通のものが挙げられます。

- 三陽商会 (8011):アッパーミドル市場での復活を目指す名門

- どんな会社? かつての「バーバリー」で知られる名門アパレル。現在は「マッキントッシュロンドン」などを軸に、百貨店市場での復活を目指しています。

- なぜ注目? 短期的な業績は厳しいものの、DOE4%という強力な株主還元方針が株価の強力な下支え要因となっています。

- 注目ポイントとリスク 注目ポイントは、業績が回復した際に、高い配当収入と株価上昇の両方が期待できる「ターンアラウンド(業績回復)」の可能性を秘めている点です。 リスクは、主戦場である百貨店市場そのものの縮小や、景気悪化による消費マインドの低下の影響を受けやすい点です。

【安定ニッチトップ型】あさひ (3333):SPAモデルで成長を続ける自転車専門店最大手

- どんな会社? 自転車の企画から販売までを一貫して手掛ける、国内最大手の自転車専門店チェーンです。

- なぜ注目? 71.8%という高い自己資本比率が示す通り、財務基盤が盤石で安定した収益力が魅力です。派手さはありませんが、生活に密着した安定感があります。

- 注目ポイントとリスク 注目ポイントは、業界トップとしての地位と盤石な財務に裏打ちされた事業の安定性です。長期で安定した資産形成を目指す投資家にとって非常に魅力的です。 リスクとしては、少子化による子供用自転車市場の縮小や、短期的な客足に影響を与える天候不順などが挙げられます。

【社会貢献・ヘルスケア型】メディカル一光グループ (3353):地域医療を支える調剤薬局と介護事業

- どんな会社? 地域の調剤薬局を中核としながら、有料老人ホームなどの介護事業も展開し、日本の超高齢社会を支える企業です。

- なぜ注目? 日本の最も大きなトレンドである「高齢化」の恩恵を直接的に受けられるビジネスモデルが最大の強みです。景気にも左右されにくいディフェンシブな性格を持っています。

- 注目ポイントとリスク 注目ポイントは、日本のマクロトレンドを追い風に、長期で安定した成長が期待できる点と、配当性向35%以上という株主還元強化の姿勢です。 リスクは、診療報酬や薬価の改定といった、国の医療政策の変更が収益に直接影響を与える可能性がある点です。

【グローバルニッチトップ型】竹内製作所 (6432):世界で活躍する小型建機の隠れチャンピオン

- どんな会社? ミニショベルなど小型建設機械の専門メーカーで、売上の大半を海外が占めるグローバル企業です。

- なぜ注目? 自己資本比率76.7%という鉄壁の財務基盤を持ちながら、製造業としてトップクラスの収益性を誇ります。景気の波への抵抗力が非常に高いのが特徴です。

- 注目ポイントとリスク 注目ポイントは、新たに打ち出された「連結配当性向40%を目指す」という株主還元強化の方針です。高い技術力と財務基盤は長期投資の安心材料です。 リスクは、海外売上比率が極めて高いため、為替の変動や海外(特に北米)の景気動向に業績が大きく左右される点です。

【高品質ニッチトップ型】マニー (7730):世界が認める技術力、鉄壁財務の医療機器メーカー

- どんな会社? 手術用の針や眼科用ナイフなど、非常に精密な医療機器の分野で世界的なトップシェアを誇る技術者集団です。他社には真似のできない独自の加工技術が最大の強みです。

- なぜ注目? 自己資本比率91.5%という鉄壁の財務基盤と、高い利益を生み出す力が最大の魅力です。世界的な高齢化を背景に、同社が活躍する市場は長期的に安定した成長が期待できます。

- 注目ポイントとリスク 注目ポイントは、「世界一」と評される品質と競争力です。狭い専門分野でトップを握っているため価格競争に巻き込まれにくく、これが高い収益性の源泉となっています。 リスクとしては、海外での予期せぬ製品トラブルや規制の変更などが業績に影響を与える可能性が挙げられます。

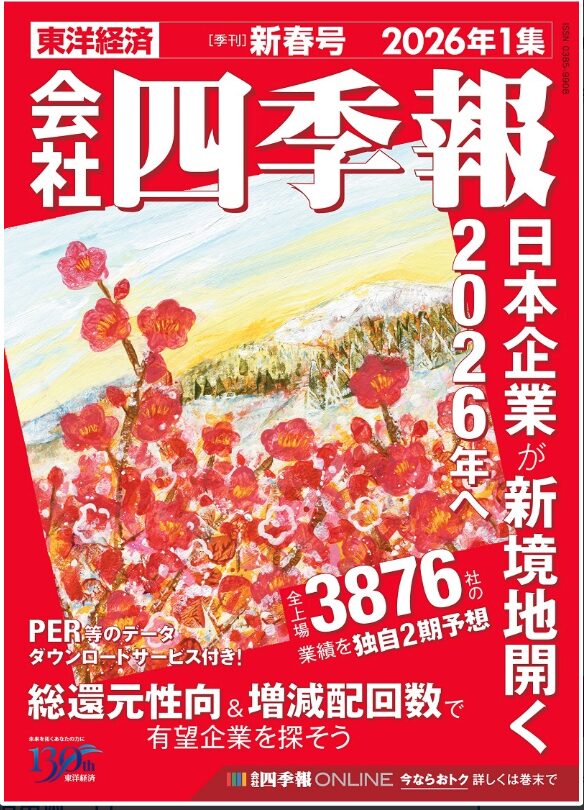

本日の注目銘柄データ一覧

今回ご紹介した銘柄の重要なデータを一覧にまとめました。それぞれの個性を比較してみてくださいね。

国内注目株ポートフォリオ(詳細分析)

| 企業名 | 証券コード | 自己資本比率(%) | ROE(%) | 配当利回り(%) | 株主還元政策(累進配当/DOEなど) |

|---|---|---|---|---|---|

| ディップ | 2379 | 71.0% | 23.84% | 3.86% | 配当性向50%目安、総還元性向65%目安 |

| あさひ | 3333 | 71.8% | 9.35% | 3.68% | 安定配当を基本方針 |

| メディカル一光グループ | 3353 | 41.2% | 8.29% | 3.70% | 中計期間中は配当性向35%以上目標 |

| TSIホールディングス | 3608 | 76.4% | 14.86% | 3.75% | 27/2期にDOE4.0%目標、配当性向30%以上 |

| 三陽商会 | 8011 | 68.9% | 9.95% | 4.56% | DOE4%を方針とし、安定的な増配を目指す |

| オンワードホールディングス | 8016 | 46.7% | 10.38% | 4.85% | 配当性向40%以上を目安 |

| 乃村工藝社 | 9716 | 53.0% | 12.92% | 3.62% | DOE6.0%以上を目指す |

| 竹内製作所 | 6432 | 76.7% | 16.60% | 3.68% | 連結配当性向40%を目指し段階的に引き上げ |

| マニー | 7730 | 91.5% | 12.31% | 3.00% | 安定配当を基本方針 |

各項目での並べ替え(ソート)ができます

(注: データはレポートに基づき作成。ROEは実績値。配当利回りは予想値です。)

まとめ:今日の教訓と明日からのアクション

今日の分析から、高配当株投資家として心に留めておきたい教訓が3つ見えてきました。

- 「改革中」のステージを見極めよう! 同じ「改革中」でも、痛みを伴う「止血」段階か、成長を目指す「復活」段階かで、リスクは大きく異なります。中期経営計画などを読んで、会社の現在地を知ることが大切です。

- 「減益」の文字に惑わされるな! ディップのように、将来の成長のための「先行投資」が原因の減益は、むしろチャンスのサインかもしれません。数字の裏にあるストーリーを読み解く力が、お宝銘柄発掘に繋がります。

- 「ニッチな分野でのNo.1」は強い! 竹内製作所やマニーのように、特定の分野で圧倒的な強みを持つ会社は、不況にも強く、安定して高い利益を生み出す力があります。こうした「隠れたチャンピオン」を探すのも投資の醍醐味ですね。

さあ、次の一歩を踏み出しましょう!

来週は景気の状況を示す重要な経済指標の発表が控えています。市場全体の雰囲気がどう変わるか、少しだけ気に留めておくと良いでしょう。

投資初心者の方におすすめしたい具体的なアクションは、**「今日気になった会社の決算説明会資料を読んでみること」**です。企業の公式サイトのIRページから無料でダウンロードできます。少し難しく感じるかもしれませんが、「プロはこんな情報を見て判断しているんだな」と感じるだけでも、大きな一歩です。この小さな積み重ねが、あなたをきっと、より賢い投資家にしてくれるはずです。

この記事が、皆様の市場理解の一助となれば幸いです。ただし、本記事は特定の金融商品の売買を推奨するものではなく、情報提供のみを目的としています。投資に関する最終的なご判断は、ご自身の責任においてお願いいたします。

【NISA口座数No.1】将来のお金の不安は、楽天で賢く解決!

投資の第一歩は、最もおトクで簡単な方法で始めましょう。

特に「楽天カード」を組み合わせることで、あなたの資産形成は劇的に加速します!

楽天で始める「最強の資産づくり」3つのポイント

- ✅ 現金0円でもOK! 楽天ポイントでお試し投資できる!

- ✅ 積立でポイントが貯まる! 楽天カード決済でNISAがもっとおトクに。

- ✅ 入金も全自動! 楽天銀行との連携で、完全ほったらかし投資が実現。

おトクに始めるためのカンタン2ステップ

公式サイトで最短5分で申し込み完了!