ヤクルト(2267) 投資分析:国内事業の逆風は、グローバル成長への絶好の買い場となるか?

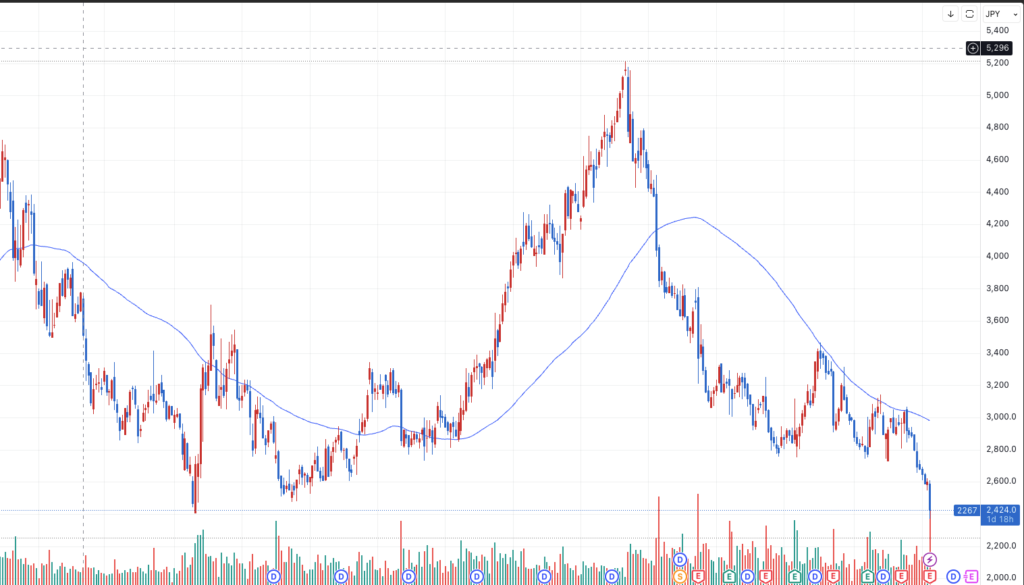

決算ショックによる5年ぶり安値

ヤクルト本社 <2267> [東証P] が7月29日後場(14:20)に決算を発表。

26年3月期第1四半期(4-6月)の連結経常利益は前年同期比22.9%減の171億円に減りました。 併せて、通期の同利益を従来予想の745億円→695億円(前期は758億円)に6.7%下方修正し、減益率が1.8%減→8.4%減に拡大する見通しとなりました。

同時に、4-9月期(上期)の同利益を従来予想の410億円→375億円(前年同期は452億円)に8.5%下方修正し、減益率が9.4%減→17.1%減に拡大する見通しとなりました。

※Tradingviewより

直近3ヵ月の実績である4-6月期(1Q)の売上営業利益率は前年同期の13.1%→9.4%に低下。この厳しい決算内容を受け、株価は急落し、2020年3月以来、約5年ぶりの安値をつける事態となりました。

市場は国内の「Yakult1000」ブームの終焉と成長ストーリーへの疑念を突きつけ、株価は大きく下落しました。しかし、この短期的な市場のパニックは、長期投資家にとって本当に「危機」なのでしょうか?

本記事では、この決算ショックが、むしろグローバルな成長機会への魅力的なエントリーポイントとなる可能性について、複数のレポートを統合し、詳細なデータと共に深掘りしていきます。

㈱ヤクルト本社とは?

株式会社ヤクルト本社(創業1935年)は、「私たちは、生命科学の追究を基盤として、世界の人々の健康で楽しい生活づくりに貢献します。」という企業理念のもと、事業を展開しています。その根底には、創始者である代田稔博士の予防医学や健腸長寿といった考え方「代田イズム」が流れています。

主な事業は以下の通りです。

- 食品事業: 「乳酸菌 シロタ株」を含む「ヤクルト」を主力商品とし、独自の販売網である「ヤクルトレディ」による宅配システムは、同社の強力な競争優位性の源泉です。

- 国際事業: 「現地主義」を掲げ、台湾を皮切りに世界40の国と地域へ進出。今や海外事業が利益の大きな柱となっています。

- 化粧品事業: 「乳酸菌はお肌にも良い」という発想から、オリジナル保湿成分「S.E.(シロタエッセンス)」を配合した化粧品を開発・販売しています。

- 研究開発・その他: プロバイオティクスのパイオニアとして世界トップレベルの研究開発力を誇り、その知見を活かして医薬品事業などにも領域を広げています。

結論:投資判断「アウトパフォーム(強気)」・目標株価 3,100円

2025年7月29日、ヤクルト本社が発表した決算と業績下方修正は、市場に衝撃を与え株価は急落しました。

しかし、結論から言えば、この株価下落は、市場が短期的な国内の逆風を過度に織り込んだ結果であり、3年以上の時間軸を持つ中長期投資家にとって絶好の投資機会を提供していると判断します。

その核心的な理由は、以下の3つです。

- 鉄壁の財務と最強の株主還元: 圧倒的なネットキャッシュと**「累進配当」**という約束が、株価の強力な下支えとなります。

- 海外という真の成長エンジン: 為替のノイズに隠されていますが、海外事業の実質的な成長は続いており、長期的な成長ドライバーであることは揺るぎません。

- 過度な悲観が生んだ割安な株価: 株価急落によりPERは約15.5倍まで低下。グローバルブランドとしての本質的価値を十分に反映していない、歴史的に見ても魅力的な水準です。

何が起きたのか? 決算ショックの解剖

まず、株価急落の引き金となった事実を整理しましょう。

- 第1四半期決算: 売上高 4.9%減、営業利益 32.2%減と大幅な減収減益。

- 通期業績予想: 増益予想から一転、営業利益 3.4%減の減益予想へ下方修正。

この背景には、2つの明確な要因があります。

- 国内事業の急ブレーキ: これまでの成長を牽引してきた**「Yakult1000」ブームが明確に終焉**しました。物価高による消費者の節約志向が、高付加価値商品である同製品の販売にブレーキをかけています。

- 為替の逆風: 想定以上の円高が、海外で稼いだ利益を円換算する際に目減りさせています。第1四半期だけで営業利益が8億円押し下げられました。

市場はこの2つのネガティブ要因、特に「Yakult1000」という成長神話の崩壊を嫌気し、株を投げ売りました。しかし、それは物語の半分しか見ていません。詳細なデータを見ていきましょう。

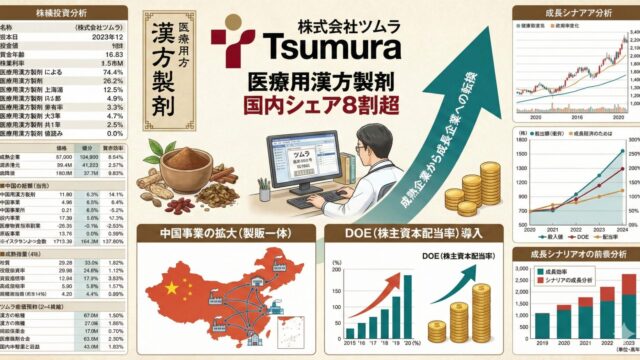

ファンダメンタルズ分析:データで見るヤクルトの実力

■ 財務健全性・利益性

短期的な利益は変動していますが、以下の表が示す通り、財務基盤は依然として鉄壁です。

財務分析サマリー

| 項目 | 数値・状況・分析 |

|---|---|

| 自己資本比率 |

77.5% (2025/6末) 80%近い非常に高い水準であり、財務基盤は極めて盤石。有利子負債も少なく、健全性は申し分ありません。 |

| ROE / ROIC |

ROE: 約8.1% ROEは日本企業平均を上回りますが、資本効率はさらに改善の余地があります。ROICは資本コストを上回っており、効率的な事業運営ができています。 |

| 営業利益率 |

10.8% (2026/3期 修正予想) 10%を超える高い利益率を維持。しかし、前期の11.1%から低下する見込みであり、収益性の鈍化が懸念されます。 |

| ネットD/Eレシオ |

-0.24倍 (前期末) 実質無借金経営であり、財務リスクは極めて低いです。 |

| 流動比率 |

318.5% (2025/6末) 短期的な支払い能力に全く問題なく、高い安全性を誇ります。 |

| キャッシュフロー |

営業CF: 潤沢 (前期実績 757億円) 安定してキャッシュを創出できており、投資や株主還元への余力は大きいです。 |

【評価】財務は鉄壁。しかし利益性のピークアウト懸念。

■ 株価指標と割安性

株価急落により、各指標は大きく変化しました。割安感は増していますが、市場の成長期待が依然として高いことも読み取れます。

収益性・株主還元サマリー

| 項目 | 数値・状況・分析 |

|---|---|

| 配当利回り |

約2.75% (株価2,400円、予想配当66円で計算) 高配当とは言えませんが、累進配当方針により安定的です。 |

| 配当性向 |

42.5% (修正後予想EPS 155.23円で計算) 40%超と、利益を適切に株主へ還元している姿勢が見られます。 |

| PER / PBR |

PER: 約15.5倍 (修正後予想ベース) PERは過去の25倍超から大幅に低下。PBRも歴史的な水準から見て割安感があります。 |

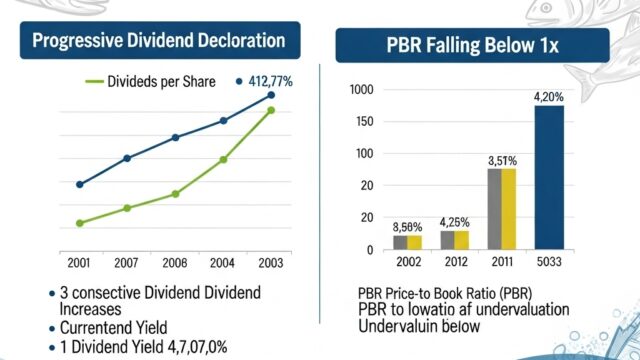

| DOE |

約3.5% (予想配当66円、前期末BPSで計算) 安定的な株主還元指標であるDOEも3%を超えており、株主還元の意識は高いと評価できます。 |

【評価】過度な悲観が生んだ魅力的なバリュエーション。

■ 成長性

成長ストーリーに黄信号が灯っているのは事実です。国内の立て直しと、海外事業が為替の逆風を跳ね返せるかが焦点となります。

成長性分析サマリー

| 項目 | 数値・状況・分析 |

|---|---|

| 売上高成長率 |

過去3年平均: 約8.6% 近年は高い成長を遂げてきましたが、26年3月期は-0.9%の減収予想となり、成長に急ブレーキがかかっています。 |

| EPS成長率 |

近年高い成長を遂げたが、26年3月期は減益予想。 売上同様、EPSの成長も一旦途切れる見込みです。 |

| セグメント別 |

国内: 減収減益 (物価高による「Y1000」の販売苦戦) 成長の両輪が同時に苦戦しているように見えますが、海外事業の根本的な成長力は損なわれていません。 |

【評価】成長ドライバーは国内から海外へ明確にシフト。

■ 株主還元・IR姿勢

現在の投資環境において、同社の株主還元姿勢は最大の魅力の一つです。

株主還元方針サマリー

| 項目 | 数値・状況 | 分析 |

|---|---|---|

| 累進配当・DOE |

累進配当を明記。 |

減配しないという強い意志表示は、株価の強力な下支えとなります。 |

| 自社株買い |

総還元性向70%を目安に機動的に実施。 |

株主価値向上への具体的な行動を示しています。 |

| 中期経営計画 |

「Yakult Vision 2030」を策定。 |

長期ビジョンは壮大ですが、計画発表直後の失速により、投資家からの信頼性が問われています。 |

【評価】株主還元姿勢はトップクラス。株価の下支えとして非常に強力。

ヤクルト本社 投資分析サマリー:競合比較と総合判断

以下に、ヤクルト本社と競合他社の比較分析の要点をまとめ、投資対象としての総合的な評価を提示します。

比較対象として適切な上場企業を3社、以下の観点で選んでみました。

- 事業内容の類似性(飲料・健康食品・乳酸菌関連)

- 販売チャネル(訪問販売・小売・海外展開など)

- 海外売上比率やビジネスモデルの共通点

① 森永乳業(証券コード:2264)

- 理由:乳製品やヨーグルトを中心とした事業展開で、ヤクルトと同様に乳酸菌や機能性食品の研究開発にも注力。

- 共通点:乳酸菌、ヨーグルト、海外展開(アジア・米国)など。

- 差異:森永は乳製品全般に広く、訪問販売モデルはない。

② 明治ホールディングス(証券コード:2269)

- 理由:明治はヨーグルトや機能性食品、サプリメントなどヘルスケア領域にも注力。

- 共通点:乳酸菌・機能性食品・ヘルスケア志向の製品。

- 差異:医薬品事業を含む多角化モデル。ヤクルトほど海外依存度は高くない。

③ カルピス事業を持つアサヒグループホールディングス(証券コード:2502)

- 理由:アサヒグループは「カルピス」ブランドを中心に、乳酸菌飲料・機能性飲料市場に存在感がある。

- 共通点:乳酸菌飲料、アジア市場への展開。

- 差異:ビール・酒類が主力で、乳酸菌飲料は一部事業。

ヤクルト vs 競合3社 コンパクト比較表】

主要食品・飲料メーカー 財務・株価指標比較

■ 財務健全性・利益性

| 項目 | ヤクルト本社 | 森永乳業 | 明治ホールディングス | アサヒグループHD |

|---|---|---|---|---|

| 自己資本比率 | 66.4% | 51.2% | 63.2% | 49.4% |

| ネットD/Eレシオ | -28.7% (ネットキャッシュ) | 0.32倍 | -3.5% (ネットキャッシュ) | 0.50倍 |

| 営業利益率 (予想) | 10.8% | 5.5% | 7.7% | 8.8% |

| ROE (実績) | 8.11% | 2.01% | 6.80% | 7.49% |

| ROIC (実績) | 4.39% | 5.00% | 7.04% | 4.77% |

| 時価総額 | 約7,034億円 | 約3,900億円 | 約4,700億円 | 約2兆8,000億円 |

■ 株価指標と割安性

| 項目 | ヤクルト本社 | 森永乳業 | 明治ホールディングス | アサヒグループHD |

|---|---|---|---|---|

| 予想PER | 15.7倍 | 14.4倍 | 15.4倍 | 16.2倍 |

| PBR | 1.31倍 | 1.03倍 | 1.11倍 | 1.13倍 |

| 配当利回り (予想) | 2.71% | 2.83% | 3.43% | 2.71% |

■ 株主還元・IR姿勢

| 項目 | ヤクルト本社 | 森永乳業 | 明治ホールディングス | アサヒグループHD |

|---|---|---|---|---|

| 還元方針 | 総還元性向70%目安 | 配当性向40%目標 | 配当性向53.7% (実績) | DOE 4%以上 |

| 累進配当の明示 | あり | なし | なし | あり |

| 自社株買い | 機動的に実施 | 機動的に実施 | 実施実績あり | 機動的に実施 |

| 連続増配年数(直近実績) | 8期 | 9期 | 9期 | 9期 |

横スクロール→→

1. 財務健全性と収益性:揺るぎない安定と収益力

- 財務の鉄壁: 自己資本比率65.5%、実質無借金経営(ネットキャッシュ)は、競合他社を圧倒する最大の強みです。これは、いかなる経済環境の変化に対しても揺るがない経営基盤を意味します。

- 高収益な事業構造: 下方修正後も、予想営業利益率は**10.8%**と競合の中で最高水準を維持。強力なブランド力と独自の販売チャネルが、高い収益性を確保しています。

- 課題は資本効率: 一方で、ROE(自己資本利益率)は**8.1%**に留まり、豊富な自己資本を利益成長に繋げきれていない点は今後の課題です。この点は新中期経営計画でも改善目標として掲げられています。

2. 成長性:明確な成長ドライバーは「海外」

- 成長の主戦場は、国内から海外へ明確にシフトしています。国内の「Yakult1000」ブームが落ち着く一方、米州やアジア・オセアニアでは着実な成長を遂げています。2030年度に海外売上高を現状の約1.4倍に引き上げるという中期経営計画が、今後の成長ポテンシャルを示しています。

3. 株主還元:トップクラスの積極姿勢が株価を下支え

- **「累進配当」と「総還元性向70%目安」**という方針は、競合の中でも突出して株主フレンドリーです。盤石な財務基盤があるからこそ可能なこの強力な還元策は、安定した配当収入を期待する投資家にとって魅力的であり、株価の強力な下支え要因となります。

4. 株価の割安性:本質的価値に対して魅力的な水準

- 株価下落により、予想PERは約15.5倍まで低下し、過去の評価(25倍〜30倍)から見ても、セクター平均から見ても割安感が出ています。配当利回りも**2.75%**まで上昇しており、ディフェンシブな魅力が増しています。

結論として、現在の株価は短期的な懸念を過度に織り込んだ水準であり、ヤクルト本社が持つ「財務の安定性」「収益性」「海外成長性」「株主還元」という本質的な企業価値を考慮すれば、優れた長期投資の機会を提供していると言えるでしょう。

【総合判断】 短期的な逆風下でこそ光る、中長期的な投資魅力

ヤクルト本社は、国内事業の短期的な変調と業績下方修正により株価が下落していますが、その企業体質と競合優位性を分析すると、中長期的な投資対象として極めて魅力的な水準にあると判断します。

その根拠は、①圧倒的な財務健全性、②競合を凌ぐ収益力、③明確な成長戦略(海外事業)、そして④株主への強いコミットメントという4つの強固な柱に集約されます。

結論と投資戦略

ヤクルトの現状は、短期的な逆風と長期的な強みが交錯する局面です。市場は国内事業の「正常化」を「崩壊」と誤解し、過剰に売り込んでいると思っています。

しかし、データが示す通り、その裏側には盤石の財務基盤、為替のノイズを除けば着実に成長を続けるグローバルな成長性、そして**「累進配当」という約束**に裏打ちされた強力な株主還元という本質的価値が見過ごされています。

したがって、投資判断を**「アウトパフォーム(Outperform)」、12ヶ月の目標株価を3,100円**と設定します。

これは、保守的に見積もった将来の1株当たり利益に対し、PER 20倍を適用したもので、現在の株価から約29%の上昇余地を示唆します。短期的な株価変動に惑わされず、企業の持つ本質的な価値に着目できる長期投資家にとって、今はまたとない投資機会と言えるでしょう。

いかがでしたか? この記事が、皆様の市場理解の一助となれば幸いです。

最後に、投資に関する最終的なご判断は、ご自身の責任においてお願いしております。

【NISA口座数No.1】将来のお金の不安は、楽天で賢く解決!

投資の第一歩は、最もおトクで簡単な方法で始めましょう。

特に「楽天カード」を組み合わせることで、あなたの資産形成は劇的に加速します!

楽天で始める「最強の資産づくり」3つのポイント

- ✅ 現金0円でもOK! 楽天ポイントでお試し投資できる!

- ✅ 積立でポイントが貯まる! 楽天カード決済でNISAがもっとおトクに。

- ✅ 入金も全自動! 楽天銀行との連携で、完全ほったらかし投資が実現。

おトクに始めるためのカンタン2ステップ

公式サイトで最短5分で申し込み完了!