【PBR改善で選ぶ】厳選!主役候補15銘柄を徹底解説

なぜ今「PBR1倍割れ企業」が注目されているのか?

こんにちは。 ご覧頂きありがとうございます。

東京証券取引所が問題視している「PBR1倍割れ」の解消に向けた企業の取り組みが、株式市場の大きなテーマとなっています。しかし、「具体的にどの企業に注目すれば良いのか?」と悩んでいる方も多いのではないでしょうか。

企業選定基準|注目した5つの視点

- 事業の独自性(強み)

- PBR改善策の具体性(本気度)

- 財務の質の高さ(健全性)

- 株主還元に積極的な姿勢(PBR1倍割れ是正、配当など)を示していること

- ROE向上を掲げていること(ROEを向上させることで、企業価値を高め、PBR1倍割れを解消することが期待される)

この5つの視点を重視し、新たなスター株候補となりうる15社を厳選しました。以下の3つのカテゴリーに分けて、その魅力に迫ります。

- 1️⃣:【王道優良】高ROE・高還元を両立する大手企業 (5社)

- 2️⃣:【資産リッチ】超財務健全で還元余力の大きい企業 (5社)

- 3️⃣:【中小型の実力派】独自性と高利回りが光る企業 (5社)

【王道優良】高ROE・高還元を両立する大手企業

経営効率(ROE)が高く、すでに株主還元も積極的ですが、更なる企業価値向上を目指す優良企業群です。

| 会社名 | コード | 事業概要と強み | PBR | PER | 利回り | 自己資本比率 | ROE |

|---|---|---|---|---|---|---|---|

| 積水ハウス | 1928 | 住宅業界のトップ企業。高品質なブランド力と豊富な技術ストックが強み。国際事業も拡大。 | 0.99倍 | 10.8倍 | 3.9% | 51.9% | 9.4% |

| 大和ハウス工業 | 1925 | 住宅、商業施設、物流施設など事業の多角化に強み。BtoB事業が安定収益源。 | 0.96倍 | 10.5倍 | 3.7% | 40.9% | 9.4% |

| SCSK | 9719 | 住友商事系の独立系SIer。製造・流通・金融など幅広い顧客基盤と安定したストックビジネスが強み。 | 0.98倍 | 14.8倍 | 3.5% | 57.8% | 13.2% |

| 野村不動産HD | 3231 | 総合不動産大手。「プラウド」ブランドのマンション事業に強み。オフィス、商業施設も手掛ける。 | 0.89倍 | 9.1倍 | 3.6% | 41.5% | 10.1% |

| 出光興産 | 5019 | 石油元売り大手。燃料油事業に加え、高機能材や再生可能エネルギーなど事業の多角化を推進中。 | 0.70倍 | 7.5倍 | 3.8% | 45.5% | 9.6% |

【ポイント】

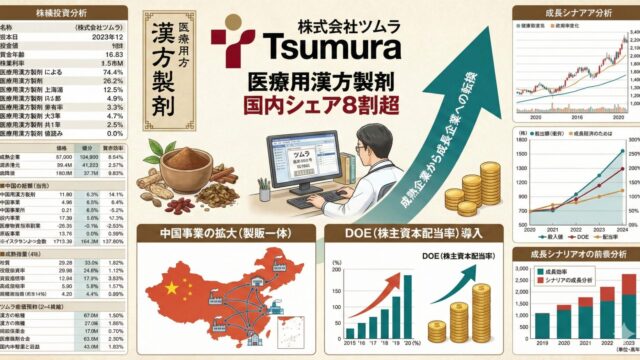

- 積水ハウス:DOE(自己資本配当率)4%を導入。資本が積み上がるにつれて配当が増加していく仕組みで、安定配当を約束する累進配当から一歩進んだ、資本効率を強く意識した還元策です。PBR1倍超えを明確な目標に掲げており、安定した需要を背景にした株主還元強化の流れは続くと見ています。

- 大和ハウス:DOE(自己資本配当率)3.5%を目安として導入しています。こちらも資本の増加が直接的に配当アップに繋がるため、株主にとって魅力的な方針です。積水ハウス同様にPBR1倍超えを目標としており、今後も還元強化が続くと期待されます

- SCSK: ROE13%超と高効率経営を実現しつつ、PBRは1倍割れ。中計ではROE15%以上を掲げ、更なる高みを目指しています。株主還元は配当性向50%と明確で、利益成長が素直に配当に反映される点が魅力です。

- 野村不動産HD: PBR改善のため、ROE目標を従来の10%から11%へ引き上げ、総還元性向も40%から50%へと大幅に強化しました。政策保有株の売却も進めており、本気度が伺えます。

- 出光興産: 石油事業のリスクを織り込まれPBRは低いですが、リチウムイオン電池材料の「固体電解質」など、次世代事業への投資を積極化。これが結実すれば大きな再評価の可能性があります。株主還元は累進配当を維持しつつ、業績連動配当を上乗せする方針です。

【資産リッチ】超財務健全で還元余力の大きい企業

自己資本比率が極めて高く、実質無借金に近い企業も含まれます。資産を有効活用し、株主還元を強化する「覚醒」が期待される企業群です。

| 会社名 | コード | 事業概要と強み | PBR | PER | 利回り | 自己資本比率 | ROE |

|---|---|---|---|---|---|---|---|

| 芙蓉総合リース | 8424 | みずほ系の総合リース会社。安定した顧客基盤と高い財務健全性が強み。 | 0.88倍 | 9.5倍 | 3.6% | 70.1%(調整後) | 7.7% |

| 稲畑産業 | 8098 | 住友化学系の化学専門商社。情報電子、合成樹脂が主力。アジアでの強固な事業基盤を持つ。 | 0.95倍 | 9.8倍 | 4.2% | 55.4% | 10.1% |

| シチズン時計 | 7762 | 時計事業で世界的大手。工作機械事業も収益の柱。健全な財務体質が特徴。 | 0.82倍 | 12.1倍 | 4.0% | 61.9% | 7.0% |

| 東ソー | 4042 | 総合化学メーカー。塩ビ、ウレタン原料に強み。「コモディティ」と「スペシャリティ」のハイブリッド経営。 | 0.75倍 | 12.9倍 | 3.7% | 61.5% | 5.9% |

| リコー | 7752 | 複合機大手。オフィスサービスへの事業転換(DX支援)を推進中。 | 0.73倍 | 12.0倍 | 3.4% | 47.6% | 6.3% |

【ポイント】

- 芙蓉総合リース: リース業界の中でも特に財務が堅固。中計でROE8.5%以上、DOE4.5%という高い目標を掲げ、資本効率改善と株主還元に非常に前向きです。政策保有株の削減も明言しています。

- 稲畑産業: DOE 3.5%以上または配当性向30%以上のいずれか高い方という強力な配当方針を採用。自己資本比率が高く、ROEも10%超と優秀。更なる還元強化の余力は十分です。

- シチズン時計: PBR改善のため、政策保有株を5年間でゼロにすると宣言。これは非常に強いコミットメントです。捻出した資金を成長投資や株主還元に振り向ける方針で、ROE改善が期待されます。

- 東ソー: ROEは現在低いですが、中計でROE8%への回復を目標に掲げています。自己資本比率が60%超と極めて高く、財務は盤石。市況回復と事業構造改革が進めば、大幅な増配余力があります。

- リコー: 「物売り」からの脱却を目指す改革の途上。株価は低迷していますが、3年で600億円の自己株式取得を発表するなど、株価を意識した姿勢は明確です。構造改革の成果が出始めれば、見直される可能性があります。

【中小型の実力派】独自性と高利回りが光る企業

時価総額は比較的小さいながらも、特定の分野で高い技術力やシェアを持ち、株主還元にも積極的な魅力ある企業群です。

| 会社名 | コード | 事業概要と強み | PBR | PER | 利回り | 自己資本比率 | ROE |

|---|---|---|---|---|---|---|---|

| 日本特殊陶業 | 5334 | 自動車用プラグで世界首位。半導体製造装置用部品も高シェアで、技術力が非常に高い。 | 0.96倍 | 10.2倍 | 3.8% | 65.2% | 9.8% |

| JACCS | 8584 | MUFG系の信販大手。オートローンやカード事業が主力。安定した収益モデルを持つ。 | 0.75倍 | 7.0倍 | 4.6% | 42.8% | 11.1% |

| 共英製鋼 | 5440 | 電炉メーカー大手。主力の鉄筋は国内トップクラスのシェアを誇る。 | 0.65倍 | 5.5倍 | 4.8% | 62.5% | 12.2% |

| 学研ホールディングス | 9470 | 教育サービスと高齢者福祉事業が二本柱。教室・塾の「学研」ブランドは盤石。 | 0.58倍 | 11.5倍 | 3.6% | 46.8% | 5.2% |

| サンゲツ | 8130 | インテリア専門商社。壁紙や床材で国内トップシェア。安定したブランド力と販売網が強み。 | 0.85倍 | 9.8倍 | 4.0% | 66.8% | 9.0% |

【ポイント】

- 日本特殊陶業: エンジン部品という斜陽産業のイメージがある一方、総還元性向100%(2025年3月期)というとてつもない還元策を打ち出しました。これは、内燃機関事業で稼いだキャッシュを成長分野と株主へ全振りする強い意志の表れです。

- JACCS: ROE11%超、PER7倍台、利回り4.6%と、全ての指標が非常に魅力的です。配当性向35%以上を掲げ、PBR1倍達成を強く意識した経営を行っています。

- 共英製鋼: ROE12%超、PBR0.6倍台という極端な「割安・高効率」状態。配当性向50%という高い還元方針を掲げており、株価水準の是正に本気です。

- 学研HD: PBR0.5倍台と極端に割安。教育と福祉というストック性の高い事業が基盤です。PBR1倍以上を目標とし、不採算事業からの撤退や資産効率の改善を進めており、株価のカタリスト(変動要因)を内包しています。

- サンゲツ: 自己資本比率66%超、実質無借金で財務は鉄壁。DOE 3.5%以上または配当性向50%以上の高い方という、株主にとって非常に有利な配当方針を掲げています。

まとめ

単に割安なだけでなく、PBR1倍割れという現状を経営陣が真摯に受け止め、具体的な数値目標(DOE、ROE、配当性向など)やアクションプラン(政策保有株売却、自己株式取得)を伴って改善に取り組む企業が数多く見つかりました。

特にカテゴリー2、3に挙げた企業は、大企業に比べてまだ市場の注目度は低いかもしれませんが、その分、大きな成長ポテンシャルを秘めている可能性があります。

中小型株らしからぬ明確な還元戦略と、独自技術に裏付けられた「実力」を備えた企業群です。次のフェーズでは、以下のようなポイントが注目です。

- 市場の評価ギャップ解消タイミング:PBR反転の兆しが見えるか

- 還元目標の達成度:総還元性向やDOEがどこまで実行されるか

- 中計や四半期決算の進捗確認:実際の改革・利潤反映スピード

ぜひ、ご自身の投資戦略と照らし合わせながら、このリストをご検討ください。

※投資に関する最終的な判断は、ご自身のリスク許容度や方針に基づき慎重にお願いしますね。

将来のお金の不安は、楽天で賢く解決!

投資の第一歩は、最もおトクで簡単な方法で始めましょう。

特に「楽天カード」を組み合わせることで、あなたの資産形成は劇的に加速します!

- 現金0円でもOK! 楽天ポイントでお試し投資できる!

- 積立でポイントが貯まる! 楽天カード決済でNISAがもっとおトクに。

- 入金も全自動! 楽天銀行との連携で、完全ほったらかし投資が実現。

公式サイトで最短5分で申し込み完了!